Thuế tài sản: Vì sao nhiều nước đã thu, còn Việt Nam thì chưa?

Chủ trương có từ lâu, nhưng dự thảo Luật nhiều năm vẫn là dự thảo….

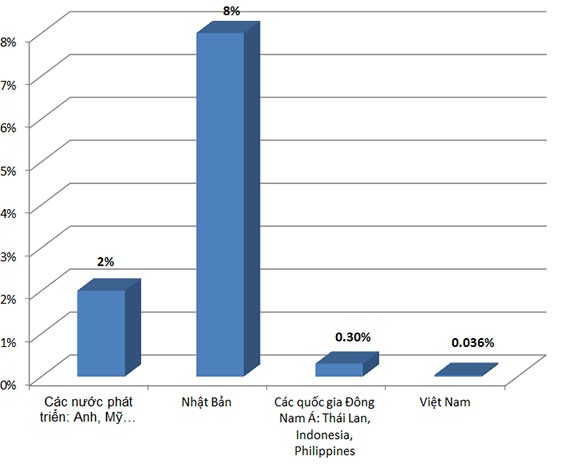

Thuế thu trên tài sản ở nước ta được hình thành từ rất lâu với một số sắc thuế phổ biến như thuế sử dụng đất nông nghiệp, thuế sử dụng đất phi nông nghiệp. Tuy nhiên số thuế thu được trong quá trình sử dụng tài sản chỉ chiếm khoảng 0,036% GDP (trong khi tỷ lệ thu thuế tài sản/GDP ở các nước đang phát triển ở khu vực Châu Á là 2%/GDP), có nghĩa số thấp hơn hàng trăm lần số thu so với các quốc gia trong khu vực.

Từ cuối năm 2009, Dự án Luật Thuế nhà, đất gồm 15 điều đã được Bộ Tài chính đưa ra lấy ý kiến công luận. Dự kiến DA sẽ được Chính phủ xem xét, cho ý kiến trong phiên họp tháng 8/2009, trình Quốc hội thảo luận tại kỳ họp tháng 11/2009, thông qua tại kỳ họp tháng 5/2010 và dự kiến có hiệu lực từ ngày 01/01/2011, thế nhưng vì nhiều lý do khác nhau DA luật thuế nhà đất đã “lỡ hẹn” lần một.

Một năm sau đó, vấn đề thuế nhà đất được Hội nghị lần thứ sáu Ban Chấp hành Trung ương Đảng khóa XI đưa vào Nghị quyết về tiếp tục đổi mới chính sách, pháp luật về đất đai trong thời kỳ mới, với định hướng: “Nghiên cứu ban hành thuế bất động sản”. Bốn năm sau, vấn đề thu thuế BĐS được Quốc hội khóa XIV đưa vào Nghị quyết số 25/2016/QH14 về kế hoạch tài chính 5 năm quốc gia giai đoạn 2016 – 2020, theo đó yêu cầu Bộ Tài chính “nghiên cứu bổ sung phù hợp với điều kiện thực tế của Việt Nam”. Đến ngày 18/11/2016, trong Nghị quyết số 07-NQ/TW về chủ trương, giải pháp cơ cấu lại NSNN, quản lý nợ công để đảm bảo nền tài chính quốc gia an toàn, bền vững, Bộ Chính trị tiếp tục yêu cầu: “Tập trung cơ cấu lại nguồn thu, phù hợp với thông lệ quốc tế… khai thác tốt thuế thu từ tài sản, tài nguyên, bảo vệ môi trường”.

Theo đó, đầu năm 2018, một lần nữa Bộ Tài chính công bố đề xuất về dự án Luật Thuế tài sản (gồm 4 Chương, 14 Điều). Tuy nhiên ngay khi vừa công bố, dự án Luật đã gặp phải nhiều ý kiến trái chiều, tiếp tục “lỡ hẹn” lần hai. Cho đến nay (năm 2021), dự án Luật cũng chưa “lọt” vào Chương trình xây dựng luật, pháp lệnh của Quốc hội. Đại diện Bộ Tài chính cho biết, do còn nhiều ý kiến khác nhau, hiệu quả về số thu chưa cao, chưa như kỳ vọng, trong khi chi phí để thu lớn. Giải thích cho việc từ chối thực hiện thí điểm (trước gợi ý của Chủ tịch Quốc hội Vương Đình Huệ), ông Đỗ Minh Tuấn, Chủ tịch UBND tỉnh Thanh Hoá cho rằng, đây là chính sách lớn, có nhiều nội dung khó, phức tạp, nhạy cảm, cần cơ sở dữ liệu đầy đủ, toàn diện để phân tích, đánh giá và cân nhắc. Vì vậy, ông kiến nghị Uỷ ban Thường vụ Quốc hội giao Chính phủ nghiên cứu, xây dựng hệ thống chính sách đồng bộ về thuế nhà ở, thực hiện thống nhất trên cả nước, trình Uỷ ban Thường vụ Quốc hội, Quốc hội xem xét, ban hành vào thời điểm thích hợp.

Trong khi đó, lật lại dự thảo Luật Thuế tài sản năm 2018 các chuyên gia cho rằng vấn đề không nằm ở độ khó, phức tạp, hay nhạy cảm… mà là một số nội dung điều chỉnh chưa phù hợp và thiếu sự quyết tâm. Trước hết nhìn từ đối tượng chịu thuế tài sản (quy định tại Điều 2 dự Luật), bao gồm: Đất phi nông nghiệp (đất ở tại đô thi và nông thôn); đất sản xuất kinh doanh phi nông nghiệp; nhà ở, nhà và công trình thương mại, dịch vụ; tàu bay, du thuyền và ô tô có giá trị từ 1,5 tỷ đồng trở lên. Theo Luật sư Lưu Bá Khiết (Đoàn Luật sư TP.HCM), nếu đưa vào áp dụng sẽ dẫn tới phát sinh tình trạng thuế chồng thuế. Hiện đất phi nông nghiệp là đối tượng chịu thuế trong Luật Thuế sử dụng đất phi nông nghiệp (TSDĐPNN); tàu bay, du thuyền và ô tô cũng đang là đối tượng chịu thuế của Luật Thuế tiêu thụ đặc biệt…

Thứ hai, về mức thuế suất (quy định tại Điều 8 dự thảo Luật): Mức 0,4% được áp dụng đại trà (bao gồm cả trường hợp sử dụng để kinh doanh); đất xây dựng nhà chung cư. Mức thuế này cũng được áp dụng đối với nhà ở có giá tính thuế từ 700 triệu đồng trở lên; và tàu bay, du thuyền, ô tô có có giá trị từ 1,5 tỷ đồng trở lên. Đối với đất sản xuất kinh doanh phi nông nghiệp và đất phi nông nghiệp sử dụng vào mục đích kinh doanh, dự thảo Luật đưa ra 2 phương án: PA1, đất sản xuất kinh doanh phi nông nghiệp để xây dựng nhà hàng áp dụng mức thuế suất 0,52%; đất sản xuất kinh doanh phi nông nghiệp khác, áp dụng mức thuế suất 0,3%. PA2, đất sản xuất kinh doanh phi nông nghiệp và đất phi nông nghiệp sử dụng vào mục đích kinh doanh áp dụng mức thuế suất 0,3%.

Như vậy các mức thuế suất trong những trường hợp cụ thể được Dự thảo đưa ra đều tăng khoảng 6,7 - 10 lần so mức thuế suất hiện hành của Luật Thuế SDĐPNN. Đây rất có thể là lý do mà các ý kiến trái chiều cho rằng có độ khó, nhạy cảm, phức tạp khi đưa vào áp dụng. Tuy nhiên mức thuế suất này lại tiệm cận với mức thuế suất quốc tế (như: Hàn Quốc là 0,2% đến 0,5% đối với đất; Đài Loan từ 0,2% đến 5% tùy từng loại đất…). Về mặt kinh tế, việc tăng mức thuế suất đối với đất phi nông nghiệp tạo thêm nguồn thu và có tính ổn định của NSNN. Tuy nhiên, mức tăng từ 6,7 đến 10 lần là một con số quá cao so với điều kiện thực tế tại Việt Nam. Đây là vấn đề mà cơ quan soạn thảo phải có các nghiên cứu và đánh giá tác động kỹ lưỡng để đưa ra một con số phù hợp đảm bảo dung hòa lợi ích của Nhà nước và người chịu thuế.

Cũng tại Điều 8 dự Luật, vấn đề thuế suất nảy sinh một bất cập khác. Trong khi các quốc gia áp dụng thuế suất rất cao hoặc áp dụng mức thuế suất bổ sung đối với đất không đưa vào sử dụng, như: Singapose từ 10% đến 20%; Canada thu thêm 1% trên giá trị tài sản nếu đất không sử dụng trên 6 tháng; Úc áp dụng mức thuế suất bổ sung 1%... ; thì dự thảo Luật (PA2) đề xuất mức thuế suất đất và nhà thuộc đối tượng chịu thuế không đưa vào sử dụng (gộp chung với đất sử dụng không đúng mục đích) ở mức là 1%; đối với đất và nhà thuộc đối tượng chịu thuế lấn, chiếm áp dụng mức thuế suất 2%. Trong khi lẽ ra đối tượng này nên ở mức thuế suất bằng hoặc gần bằng với thông lệ quốc tế, sẽ tạo ra sự đồng thuận của xã hội. Bởi đánh thuế vào đối tượng này sẽ góp phần làm hạn chế tình trạng đầu cơ đất, sử dụng đất lãng phí, chiếm dụng đất công, gây mất ổn định trật tự trong quản lý và sử dụng đất đai…

Thạc sĩ Nguyễn Lê Ngọc Hoàn (Trường Đại học Mở TP.HCM): “Tình trạng nhiều căn hộ chung cư bàn giao cả năm trời không ai ở, những mảnh đất giá hàng chục tỉ đồng bỏ hoang 5-10 năm rất nhiều trong TP.HCM là dấu hiệu rất rõ cho thấy giới đầu cơ đang thao túng thị trường bất động sản. Điều này phản ánh những bất cập về chính sách trong ưu đãi cũng như kiểm soát thị trường bất động sản hiện nay”.

Kinh nghiệm các quốc gia về thu thuế tài sản

Theo Bộ Tài chính, thuế tài sản ở các nước thể hiện vai trò quan trọng trong tổng thu ngân sách của các quốc gia, chiếm tỷ lệ trung bình 3-4% so với tổng thu thuế ở các nước phát triển, một số nước tỷ lệ này lên đến 8% như Nhật Bản. Hiện có trên 90% quốc gia khác nhau trên thế giới thực hiện thu thuế tài sản (thuế thu hàng năm, trong quá trình sử dụng tài sản) với nhiều tên gọi khác nhau

Ở Mỹ người ta thu thuế mạnh khi bán nhà và thuế nhà thứ hai. Khi đánh thuế bán nhà, Sở Thuế vụ Mỹ phân định rất rạch ròi ranh giới giữa nhà phục vụ sinh hoạt và nhà phục vụ đầu tư. Với thuế bất động sản tính một lần khi mua nhà, mức thuế có sự dao động ở từng bang nhưng không quá 2,35% giá trị nhà. Tuy nhiên với một BĐS chính để phục vụ sinh hoạt, chính quyền các bang tại Mỹ sẽ thu thuế rất thấp, thậm chí được miễn thuế bán đối với BĐS có giá trị dưới 250.000 USD/ một người Mỹ sở hữu; hoặc BĐS có giá trị dưới 500.000 USD/thuộc sở hữu hộ gia đình.

Để chứng minh BĐS này là nhà phục vụ sinh hoạt, cá nhân hoặc hộ gia đình, người sở hữu phải đăng ký địa chỉ vào bằng lái hoặc hồ sơ bỏ phiếu bầu cử hoặc chứng minh được khoảng cách hợp lý từ BĐS tới nơi làm việc. Luật Hỗ trợ nhà đất năm 2008 tại Mỹ cũng đặt dấu chấm hết cho việc miễn thuế với nhà thứ hai trở đi bỡi những BĐS này chủ yếu phục vụ đầu tư sinh lời. Tương tự như vậy, tại Anh, thuế dành cho BĐS được chia làm hai loại bao gồm thuế dành cho nhà thứ nhất và thuế dành cho nhà thứ hai trở đi. Với nhà thứ nhất, mức thuế hiện tại ở Anh được tính lũy tiến 5 bậc dựa trên giá trị nhà. Với bậc thấp nhất, BĐS có giá trị dưới 125.000 bảng Anh sẽ được miễn hoàn toàn thuế, trong khi ở mức cao hơn là từ 125.001 bảng Anh tới 250.000 bảng Anh, thuế suất cũng rất nhẹ, chỉ 2%.

Tại Pháp, thuế cư trú là một trong những loại thuế tài sản của địa phương và đây là khoản thu thường xuyên. Đối tượng nộp thuế là chủ sở hữu, người thuê nhà và người cư trú không phải người thuê nhà mà chỉ là người có thỏa thuận sống trong ngôi nhà của người sở hữu. Đối tượng chịu thuế là nhà ở (đó có thể là nhà cho một hộ gia đình hoặc căn hộ). Căn cứ tính thuế dựa trên giá trị cho thuê danh nghĩa từ kết quả của việc định giá đất do địa phương cập nhật. Đối với người dân mà ngôi nhà đó là nhà ở chính thì tiền trợ cấp cho người phụ thuộc hoặc các trợ cấp đặc biệt khác (như hỗ trợ người khuyết tật) sẽ được khấu trừ từ giá trị cho thuê.

Còn tại Hàn Quốc, việc áp dụng mức thuế lại được chia theo dòng sản phẩm BĐS. Chẳng hạn như đánh thuế 0,15% – 0,5% đối với nhà riêng; 0,25% đối với nhà chung cư; 4% đối với biệt thự, nhà trong khu sân golf, các khu vui chơi giải trí; 5% đối với nhà tại các khu đô thị lớn. Mức thuế được tính trên bảng giá đất do địa phương ban hành. Cũng như vậy tại Đài Loan, mức thuế lại phân biệt theo từng phân khúc BĐS, mức thuế 1,2% – 2% đối với nhà chung cư; khoảng 1,4% đối với nhà riêng; 3% – 5% đối với công trình thương mại – theo đầu tư tài chính.

Theo nguyên Thứ trưởng Bộ Tài nguyên và Môi trường Đặng Hùng Võ: “Về mặt quản lý, sắc thuế tài sản, phổ biến nhất là thuế bất động sản được thực hiện ở các nước G7, OECD, hay các nước công nghiệp mới. Hiện nay, hội nhập kinh tế mở toang, đến lúc giảm toàn bộ thuế xuất nhập khẩu, nguồn thu ngân sách bị ảnh hưởng rõ rệt. Nếu Việt Nam đưa ra sắc thuế này sẽ tăng thu cho ngân sách địa phương, cứu cánh ngân sách. Đây là thông lệ quốc tế, Việt Nam không thể lừng chừng mãi được”

Singapore, là đất nước rất thành công với việc áp dụng đánh thuế bất động sản thứ 2, thuế này thậm chí còn bị đánh rất cao. Thuế tài sản phụ trội áp dụng từ năm 2013 trên bất động sản thứ 2 lên đến 7% trên giá mua nhà; 10% đối với bất động sản thứ 3 và đã áp dụng từ năm 2013. Trung Quốc là đất nước có những hiện tượng bị bong bóng trên thị trường BĐS nên họ đã đưa ra cách đánh thuế như một công cụ để điều tiết thị trường. Người mua nhà thứ 2 sẽ bị đánh thuế suất 1,2% trên phần trị giá của nhà. Chủ tịch Trung Quốc Tập Cận Bình từng tuyên bố: “Nhà là để ở, không phải để đầu cơ”. Hiện Trung Quốc đã đưa ra dự thảo về thuế tài sản sẽ đánh vào các tài sản công nghiệp và thương mại và nhà ở của cá nhân dựa trên căn cứ là giá trị thẩm định của tài sản đó.

Tại Thái Lan, ngày 16/11/2018, Quốc hội đã thông qua Luật Thuế đất và Công trình trên đất, có hiệu lực từ ngày 1/1/2020 và thay thế cho Luật Thuế phát triển địa phương và Luật Thuế đất và nhà ở. Nếu trước đây, thuế phát triển đất tại Thái Lan áp dụng biểu thuế lũy tiến theo diện tích đất thì hiện nay, biểu thuế lũy tiến tính theo giá trị thẩm định tài sản và có phân loại theo mục đích sử dụng của tài sản, như tài sản sử dụng trong nông nghiệp, tài sản sử dụng để ở, tài sản sử dụng cho mục đích thương mại, tài sản không được sử dụng...

Ngoài đánh thuế BĐS, các động sản như ô-tô, tàu thuyền và máy bay cũng có những quốc gia áp dụng thuế tài sản đối với loại tài sản này. Tại Hàn Quốc, thuế tài sản quy định đánh thuế vào tàu thuyền và máy bay (không áp dụng có giá trị từ 1,5 tỷ trở lên như dự thảo Luật Thuế tài sản Việt Nam). Cụ thể, với tàu thuyền cao cấp có mức thuế suất là 5% giá trị thị trường; với loại tàu thuyền khác có mức thuế suất là 0,3% giá trị thị trường; với máy bay có mức thuế suất là 0,3% giá trị thị trường. Tại Nhật Bản, Hàn Quốc thuế ô-tô được áp dụng có tính chất giống với thuế tài sản và thuế mang tính chất tương tự như loại phí dùng cho mục đích bảo trì đường bộ, đối tượng nộp thuế là chủ sở hữu xe….

Ba kiến nghị

Từ những nguyên nhân và bất cập nêu trên và nghiên cứu kinh nghiệm xây dựng và áp dụng các sắc thuế liên quan đến tài sản ở nhiều quốc gia trên thế giới, để Luật thuế tài sản được thông qua và đưa vào áp dụng, chúng tôi đề xuất các kiến nghị:

Một là, cần phải xác định thuế tài sản đóng vai trò quan trọng trong tổng thu ngân sách. Tại buổi tọa đàm do Đại học Kinh tế Quốc dân và Tổng cục Quản lý đất đai, Bộ Tài nguyên và Môi trường tổ chức ngày 9/7/2021 tại Hà Nội, các diễn giả cùng cho rằng, ở các quốc gia phát triển, thuế tài sản đóng vai trò quan trọng trong tổng thu ngân sách, chiếm tỷ lệ trung bình 3- 4% so với tổng thu thuế. Do đó, việc sớm hoàn thiện nghiên cứu về xây dựng và ban hành pháp luật thuế tài sản là vấn đề rất cần thiết.

Chậm ban hành Luật Thuế tài sản là đồng nghĩa với chấp nhận tụt lại phía sau các quốc gia khác. Ban hành Luật Thuế tài sản còn là phù hợp với quan điểm hội nhập ngày càng sâu rộng của Đảng và Nhà nước trong thời kỳ mới, được thể hiện tại Nghị quyết Hội nghị lần thứ sáu Ban Chấp hành Trung ương Đảng khóa XI. Vấn đề là chúng ta phải nghiên cứu xây dựng một đạo luật “phù hợp với điều kiện thực tế của Việt Nam”, như Nghị quyết số 25/2016/QH14 của Quốc hội khóa XIV về kế hoạch tài chính 5 năm quốc gia giai đoạn 2016 – 2020 đã đặt ra.

Hai là, từ xác định trên, để Luật Thuế tài sản được thông qua và có sức sống bền lâu, cần phải tập trung khắc phục những bất cập trong dự thảo Luật 2018, để tìm được tiếng nói đồng tình của xã hội. Trong trường hợp này theo chúng tôi, khi Luật Thuế tài sản ra đời là đồng thời với bãi bỏ Luật TSDĐPNN và sửa đổi bổ sung Luật Thuế tiêu thụ đặc biệt, để khắc phục tình trạng thuế chồng thuế đối với đối tượng chịu thuế là đất phi nông nghiệp và đối tượng tàu bay, du thuyền, ô tô.

Sửa đổi mức thuế suất, theo hướng có lộ trình điều chỉnh 5 năm một lần, theo hướng nuôi dưỡng nguồn thu tăng dần cho đến khi đạt mức thuế suất như dự thảo Luật 2018 đề xuất, là đồng nghĩa với tiệm cận với mức thuế suất nhiều nước đang áp dụng (lấy mức thuế suất như Luật TSDĐPNN áp dụng làm mức khởi điểm, như thế sẽ không tạo ra sự đột ngột đối với đối tượng chịu thuế và kể cả cơ quan thuế trong thực hiện nhiệm vụ). Việc duy trì mức thuế suất tài sản không thấp hơn các nước, đó không chỉ là phù hợp với xu thế hội nhập mà chính là cơ sở để tạo nguồn thu ngân sách ổn định trong dài hạn, khi mà các sắc thuế khác luôn phụ thuộc vào “thời tiết”.

Trong đó, riêng đối với đối tượng chịu thuế là đất và nhà không đưa vào sử dụng hoặc sử dụng không đúng mục đích, cần phải áp dụng mức thuế suất rất cao hoặc áp dụng mức thuế suất bổ sung như một số quốc gia đã làm. Thực tế cho thấy việc nâng thuế suất đối với các đối tượng này và từ thực tiễn các nước, áp thuế mạnh vào đối tượng này, không những không làm tổn thương đến số đông (vì chỉ có những người giàu và một số cán bộ có nguồn thu nhập bất chính mới đầu cơ đất, theo đó tạo được sự đồng thuận cao trong xã hội), mà còn có tác dụng rất lớn đối với xã hội, tăng thêm nguồn thu ngân sách, từng bước làm hạn chế tình trạng đầu cơ về đất, tình trạng sử dụng đất lãng phí, lấn chiếm dụng đất công và gây mất ổn định trật tự xã hội.

Giáo sư, Tiến sĩ Đặng Hùng Võ: “Tôi biết, có nhiều cán bộ quản lý cấp cao đều phản đối luật này lấy lí do động đến lòng dân. Nhưng thực chất, nếu Luật Thuế tài sản được thông qua, sẽ tác động đến lợi ích của không ít người, khiến họ không muốn quyết định. Tăng thuế bất động sản là cần thiết, ai thuộc diện khó khăn, nhà nghèo, sẽ sử dụng biện pháp miễn giảm”.

Hiệp hội Bất động sản TP.HCM (HOREA) đề xuất Thủ tướng Chính phủ: “Với người sở hữu nhiều nhà đất mà không dùng để ở hoặc không sử dụng để sản xuất, kinh doanh thì chịu mức thuế suất lũy tiến tùy theo số lượng nhà đất sở hữu. Với người chậm đưa đất vào sử dụng cũng bị đánh thuế cao nhằm triệt tiêu ý chí "găm giữ" đất, chống đầu cơ đất đai. Trong trường hợp thị trường bất động sản bị đầu cơ thì có thể áp dụng thuế suất rất cao để triệt tiêu ý chí đầu cơ”

Trong bối cảnh Việt Nam vẫn còn gặp không ít khó khăn trong quản lý tài sản dân cư, thị trường BĐS chưa thực sự minh bạch, hệ thống quản lý nhà đất và các giao dịch BĐS còn chưa đầy đủ; thì việc tính thuế trên tất cả các tài sản không phân biệt thứ nhất, thứ hai (theo như dự thảo Luật 2018 đề xuất), có thể là phương án phù hợp hơn cả.

Ba là, giải quyết tốt các vấn đề trên thì việc xây dựng, thông qua và đưa vào thực hiện Luật Thuế tài sản ở Việt Nam (dựa trên nền tảng dự thảo Luật năm 2018 do Bộ Tài chính đề xuất) là hoàn toàn có thể. Bởi các đối tượng điều chỉnh về cơ bản là không mới so với đối tượng điều chỉnh của Luật Thuế SDĐPNN năm 2010, có nghĩa cơ sở dữ liệu về việc thu thuế đối với các loại đất này đã có. Điều đó sẽ tạo được sự thuận lợi nhất định cho người nộp thuế và cơ quan thu thuế trong quá trình thực hiện nhiệm vụ.

Tính cấp bách của việc áp dụng thuế tài sản càng rõ hơn khi sự chênh lệch giữa nhóm người giàu và nhóm có thu nhập trung bình, thu nhập thấp trong xã hội ngày càng tăng. Hiện nay, có một số người có tiềm lực, thu gom tài sản để chiếm giữ, điển hình như nhà đất… khiến giá nhà, đất ngày càng cao, người nghèo càng khó có cơ hội tiếp cận nhà ở. Do đó, nếu chưa áp dụng thuế tài sản thì tình trạng đầu cơ và sự bất bình đẳng lại càng tăng.

Chủ trương của Đảng và Nhà nước đã có, đối tượng điều chỉnh Luật Thuế tài sản dự thảo năm 2018 không mới và cơ bản phù hợp với điều kiện kinh tế - xã hội Việt Nam, lòng dân đồng thuận… Vậy thì tại sao chúng ta không sớm hoàn thiện dự thảo đạo luật, để sớm được Quốc hội thông qua và đưa vào thực hiện, để không những giúp đảm bảo nguồn thu cho ngân sách nhà nước ổn định, mà còn đảm bảo công bằng xã hội.

Theo https://phaply.net.vn/thue-tai-san-vi-sao-nhieu-nuoc-da-thu-con-viet-nam-thi-chua-a253438.html

Tác giả bài viết: Luật gia Vũ Lê Minh

Những tin mới hơn

Những tin cũ hơn

TƯƠNG TÁC NHIỀU

-

Nhân thân xấu có được hưởng án treo không?

Nhân thân xấu có được hưởng án treo không?

-

Chính sách mới có hiệu lực từ tháng 4/2024

Chính sách mới có hiệu lực từ tháng 4/2024

-

Bàn về quy định ghi âm, ghi hình tại tòa phải xin phép

Bàn về quy định ghi âm, ghi hình tại tòa phải xin phép

-

Để Luật Đất đai sửa đổi có thể có hiệu lực từ 1/7/2024: Cần sớm ban hành các văn bản hướng dẫn

Để Luật Đất đai sửa đổi có thể có hiệu lực từ 1/7/2024: Cần sớm ban hành các văn bản hướng dẫn

-

Nghiên cứu 2 đạo luật và qui định mới của EU: Đề xuất sớm xây dựng khung pháp lý về tiêu chí xanh, giúp doanh nghiệp Việt thích ứng

Nghiên cứu 2 đạo luật và qui định mới của EU: Đề xuất sớm xây dựng khung pháp lý về tiêu chí xanh, giúp doanh nghiệp Việt thích ứng

-

Áp dụng biện pháp điều tra tố tụng đặc biệt trong quá trình giải quyết vụ án hình sự về các tội phạm tham nhũng

Áp dụng biện pháp điều tra tố tụng đặc biệt trong quá trình giải quyết vụ án hình sự về các tội phạm tham nhũng

-

Giới thiệu Mẫu đơn nghi nợ tiền sử dụng đất và hướng dẫn cách viết (?)

Giới thiệu Mẫu đơn nghi nợ tiền sử dụng đất và hướng dẫn cách viết (?)

-

Từ ngày 01/01/2025, tổng kiểm kê tài sản công trên cả nước

Từ ngày 01/01/2025, tổng kiểm kê tài sản công trên cả nước

-

Chính sách mới có hiệu lực từ tháng 3/2024

Chính sách mới có hiệu lực từ tháng 3/2024

-

Xử lý vật chứng, kê biên tài sản, thu hồi tài sản tham nhũng và một số kiến nghị nhìn từ vụ đại án Vạn Thịnh Phát

Xử lý vật chứng, kê biên tài sản, thu hồi tài sản tham nhũng và một số kiến nghị nhìn từ vụ đại án Vạn Thịnh Phát